Надежный способ сократить риски ваших инвестиций в ПАММ-счета Alpari!

Приветствую, уважаемые посетители блога «Инвестируй в ЭТО»!

Приветствую, уважаемые посетители блога «Инвестируй в ЭТО»!

В преддверии Международного женского дня хочу поздравить всех девушек, жен, мам, бабушек, дочерей, внучек, сестер, тёть и так далее :)

1

1

1

Желаю вам крепкого здоровья, успехов в любых начинаниях и любви со стороны мужчин!

Но сегодня еще не праздник, поэтому будем изучать фишки ПАММ-инвестирования дальше.

Выбирая ПАММ-счет, мы ориентировались не только на доходность (казалось бы, самый важный параметр), но еще и на риски объектов инвестирования. И в обзорах я тоже стараюсь подбирать наименее рискованные счета, так как безопасность инвестиций намного важнее сверхприбылей.

Однако любой управляющий может в один прекрасный день слить часть ваших инвестиций, иди даже все деньги (остаток будет несоизмерим с начальным балансом).

Подчеркиваю, любой ПАММ-счет может уйти в глубочайшую просадку!

А причин для этого может быть сколько угодно:

- Очень сильное движение валютной пары (вспомним начало кризиса 2008 года).

- Торговая система управляющего перестала работать.

- Механическая ошибка.

- Неумелое использование «трейдерских приёмов» — локирования, хеджирования, усреднения.

А использование стратегии «Мартингейл» вообще на 99% гарантирует слив счета.

Вот, наверное, один из самых ярких примеров слитых счетов.

Посмотрите на этот график. Должен сказать, он практически идеален! Вполне возможно, что я бы и сам инвестировал в него средства. Правда не на такой маленькой просадке, а пониже.

В общем, на графике все хорошо. 25.12 – католическое Рождество, весь Запад празднует, а трейдер работает.

И вот, собственно, что из этого получилось за месяц:

Слито все, почти под 0. Конечная доходность равна -99.18%. Суммы на счетах инвесторов уменьшились в 49000 раз (!), если считать от вершины графика.

То есть, потеряны полностью. А больше всего радует комментарий управляющего:

Но заранее предугадать такую ситуацию очень сложно. Возможно, стоит изучать личность управляющего и учитывать человеческий фактор заранее.

Тем не менее, риски есть всегда. Поэтому если вы инвестируете в ПАММ счета Alpari или только думаете над этим – вам нужно знать, как уберечься от подобных ситуаций.

Для этого в Alpari существует механизм «Ограничение убытков». Он действует точно так же, как ордер «стоп-лосс» в трейдинге – подает заявку на закрытие счета, если ваш убыток достигнет определенной величины.

Например, если бы в предыдущем примере вы поставили такой «стоп» на уровне, скажем, 250% доходности, то гарантированно спасли бы 70% своих инвестиций.

Думаю, вы и сами прекрасно понимаете, что это намного лучше, чем получить в конце остаток, уменьшенный в 49000 раз…

Выставить ограничение убытков можно в окне «Ввод-вывод средств» любого инвестиционного счета, это занимает ровно одну минуту.

Но не спешите ставить стопы «на глаз»! Дело в том, что у каждого ПАММ-счета свои уникальные показатели и характеристики. Ограничение в 30% потерь успешно сработает в предыдущем ПАММе, но во многих других нет – с высокой вероятностью счет закроется слишком рано.

И вы вместо ограничения убытков получите их увеличение.

Не пугайтесь, это лишь небольшое предостережение. Разумеется, существуют универсальные правила выставления стопов, которыми пользуются многие ПАММ-инвесторы.

Ограничиваем убытки правильно

Самый простой и эффективный способ – выставить ограничение убытков на расстоянии максимальной просадки. Сверху накидываем 5-7%, чтобы наш стоп не снесло случайным рывком вниз.

В чем плюс? Максимальная просадка – это самое большое расстояние от максимума до минимума на графике доходности (в %).

То, что ПАММ-счет еще функционирует и обновляет максимумы, говорит нам о том, что эта просадка – плановая. Торговая система трейдера не может работать только в плюс, поэтому допускается определенный уровень потерь.

После года существования ПАММ-счета уже отчетливо виден максимальный уровень потерь, который может быть. Поставив стоп чуть ниже этого уровня, вы и подстрахуетесь от форс-мажоров, и не потеряете деньги раньше времени.

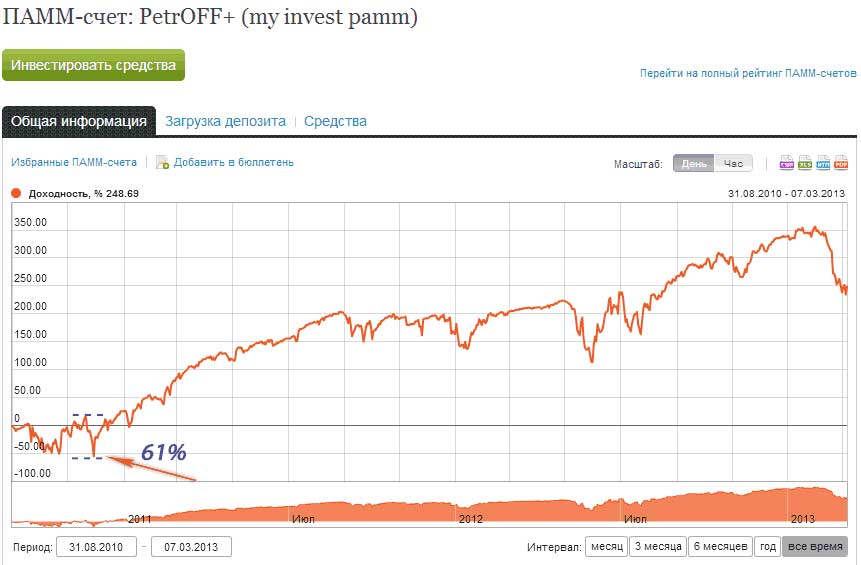

Рассмотрим выставление убытков на примере ПАММ-счета PetroFF+ (my invest pamm).

Самый легкий способ узнать максимальную просадку – перейти на вкладку «Показатели», которая есть на странице любого ПАММ-счета, внизу.

Нас интересует «Максимальный относительный убыток». Целых 60%! Это высокий риск инвестиции. Но не будем спешить. Давайте посмотрим, когда это произошло:

В самом начале! Если вы читали статью об анализе загрузки депозита, то наверняка знаете о термине «разгон счета».

Тем, кто не в курсе: разгон счета – это вывод управляющим своего ПАММ-счета на высокие места в рейтинге ПАММ-счетов. Для этого он торгует рискованно, стараясь получить высокую доходность за короткий срок.

Например, известный трейдер Вероника Тарасова (veronika) тоже пользовалась этой техникой в 2010 году.

Как только цель достигнута, управляющий меняет стратегию на более консервативную, обеспечивая безопасность инвестиций в ПАММ-счета для потока новых инвесторов. Поэтому при анализе графика доходности часто нет смысла учитывать первые несколько месяцев.

Проверим, что же творилось в этом ПАММе:

Кстати, вполне закономерно, что счет чуть не был слит, с такой то загрузкой. Управляющий входил в рынок «по полной». И все-таки, в 2011 году загрузка была уменьшена до 20% (уровня консервативной торговли), а сейчас редко превышает 10%.

Поэтому нам придется искать просадку, которую можно считать максимальной уже в 2011—2013 годах.

И эта просадка равна 34% (та, что в самом конце – лишь 23%, зрение обманывает). Мы можем смело ставить стоп на уровне 40% от последнего максимума:

Кстати, если войти сейчас, то риск инвестиции составит всего 22%. Это шикарно, учитывая хаос, который творится во многих ПАММ-счетах.

По правде говоря, я не знаком с другими методами установления «ограничения убытков» в ПАММ-счетах Alpari. Если вы обладаете опытом в этом вопросе – пожалуйста, поделитесь им в комментариях!

И напоследок,

Инструкция по установке ограничения

Заходим в личный кабинет инвестора.

Если у вас есть инвестиционные счета, слева вы увидите их список. Выбираете тот, на котором хотите выставить ограничение (1). Кликаете.

В появившемся окне нажимаете «Информация» (2). Вас направит на такую страницу:

Выбираете вкладку «Ввод/Вывод средств». Находите вкладку «Ограничение убытков» (1).

В форму (2) вам нужно ввести цену пая ИЛИ доходность. Это взаимосвязанные показатели (цена пая = доходность+100). Как определять нужное значение, мы уже выяснили выше.

Далее, вам нужно выбрать, что же произойдет, если ограничение убытков не дай Бог сработает. Варианты вы видите – закрытие счета, письмо, СМС. (3)

Я рекомендую ставить галочку во всех трех случаях. Если вы не хотите получать уведомления на почту или телефон – можете не ставить.

Но заявка на закрытие счета в любом случае должна сработать! Причина проста – вам будет трудно поверить, что управляющий начал сливать деньги, и вы можете не успеть вывести остаток. Это может поставить под угрозу безопасность ваших инвестиций!

Возможные последствия вы уже видели в начале статьи.

Когда все опции установлены, нажимайте «Установить ограничение» (4).

Все, теперь система закроет ваш инвестиционный счет в нужный момент.

Помните, что со временем управляющий может превысить прошлый максимум. Как только он отрисуется на графике, и счет пойдет немного вниз, перенесите уровень «ограничения убытков» повыше.

На этом все. Спасибо, что уделили время и узнали, как уменьшить риски объектов инвестирования — ПАММ-счетов, от форс-мажорных ситуаций. Успехов!

P.S. Очень интересно знать, используете ли вы ограничение убытков. И как это делаете. Поделитесь!

С уважением, Александр Дюбченко

Все статьи блога "Инвестируй в ЭТО"

Понравилась статья? Скажите "спасибо" лайком!

| Tweet |

Нужно больше информации? Вот еще 4 статьи для вас:

Александр Дюбченко

Александр Дюбченко

А на FX-Trend есть возможность выставлять стоп-лоссы, и если да, то есть ли она и по индексам?

А поповоду первого примера со сливом счета...хорошим выводом из того примера служило бы то, что памм-счета, как и почти всё в этом мире, подверженно сезонности. СЛедовательно в период новогодних праздников лучше либо пересидеть без инвестиций (ну какой дурак будет такое делать), либо же законсервироваться на 3-4 недельки вкладывая 90% портфеля в топ-консерваторов.

Так по крайней мере я планирую делать начиная с 3-ей недели декабря (на второй неделе декабря всё равно увеличу долю консерв, но не на 90%).

Именно по такой схеме мной был поставлен стоп на ПАММе Petrov_Ivan в августе 2011 года, после чего в течение месяца образовалась просадка, превышающая все предыдущие, стоп сработал, но ПАММ потом благополучно ушел вверх.

Думаю, что ошибка была в том, что, во-первых, счет существовал менее года (8 месяцев) и не накопилось достаточно статистики по просадкам, во-вторых, все это время счет практически непрерывно рос, просадки были незначительны, таким образом стоп получился слишком близко, т.к. сама просадка тогда составила всего 24%.

Александр, как вы полагаете, на каком уровне стоп нет смысла ставить вообще в виду его незначительности?

Еще встречается мнение, что выставление стопов в ПАММе — это вопрос доверия управляющему: если вы ему доверяете, то смысла в стопах нет, а если не доверяете, то зачем туда вообще инвестировать... :)

Вы знаете, я вообще не люблю счета с маленькими просадками, они меня настораживают. Вот если управляющий смог 2-3 раза на истории преодолеть 20-30% потерь, это говорит о его способностях только положительно.

А постоянный рост без просадок — это признак Мартингейла, хоть и не обязательно это будет он.

Опыт в срабатывании стопов у меня пока небольшой :) Но могу сказать точно — меньше 30-40% от последней вершины — это близко. При входе на просадке риск можно уменьшить риск до приятных 20-25%.

Исключение — если 4-5 раз за довольно длительный период повторяется маленькая просадка и нет больших. Тогда можно почти со 100% уверенностью говорить, что это торговая система такая, а не везение.

Вообще в стопе главное, чтобы он сработал только в нестандартной ситуации. Возможно, для Вашего примера это и была нестандартная ситуация на тот момент. Кто же знал, что этот управляющий полтора года так хорошо будет вести ПАММ :)